Amerikansk optimisme etter valet. Aksjar og bitcoin flyg høgt, diamantar lågt.

Markedsoppdatering

Amerikansk optimisme etter valet. Aksjar og bitcoin flyg høgt, diamantar lågt.

Publisert: 15. november 2024

Forfatter:

Magnus Vie Sundal

Den amerikanske aksjemarkeden har vore i fyr og flamme i kjølvatnet av valet i USA 5. november. Leiande indeksar er opp 4-5% i løpet av månaden, men har stagnert dei siste dagane. Bak oppgongen ligg ei forventning om skattekutt og deregulering. Det er óg venta at Trump vil prøve å få inn ein sentralbanksjef som er mindre uavhengig av Presidenten (les: for lågare renter), noko dagens sjef, Jay Powell, tydelegvis ikkje er interessert i.

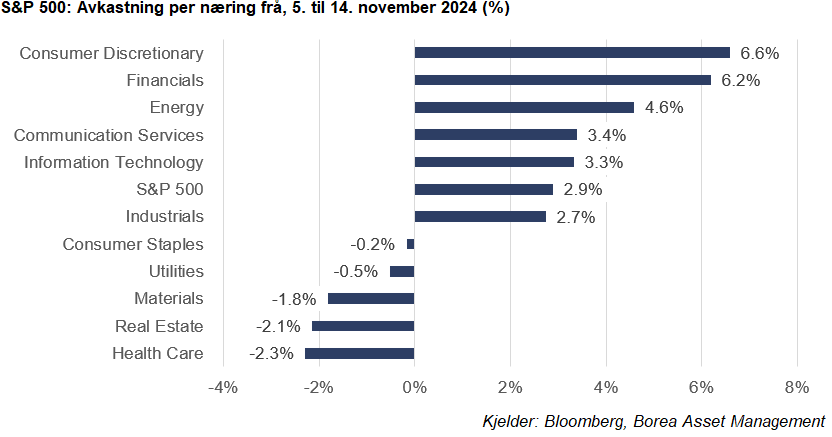

Blant børsvinnarane etter valet finn me konsum-selskap (+6,6%), finansbransjen (+6,2%, les meir om kvifor her) og energi (+4,6%, «Drill, baby, drill»). Blant taparane finn me eigedom (-2,1%) og helse (-2,3%). Nominasjonen av vaksineskeptikaren Robert F. Kennedy Jr. som helseminister blir møtt med kritikk, og fall i aksjekursane i helsesektoren (Moderna ned 5,9% i går).

Den amerikanske marknadsoptimismen er voldsom. Goldman Sachs sin jamnlege investorundersøking (722 institusjonelle investorar deltok i november) viser rekordhøg optimisme. 67% er positive og berre 17% negative. 86% har S&P 500 som favorittindeks, etterfulgt av MSCI Kina (dog berre 5% har denne som favoritt). 75% er optimistiske på kryptovaluta, som saman med annan kryptovaluta nyleg har skutt fart oppover. Og plutseleg var me tilbake til at e24 postar sakar med tittelen "– Jeg burde kjøpt grisemye for 10 år siden" (link).

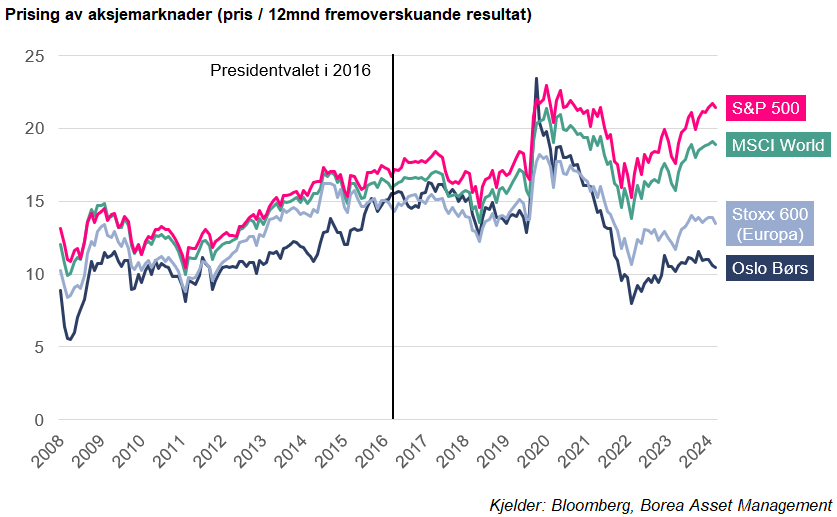

Børsoptimismen er kanskje forståeleg. Mange tenkjer nok attende til november 2016, då Trump vann valet sist. Den gong hadde børsen på førehand gitt nullavkastning i halvanna år. Etter valet blei de to år med børsoppgong før marknaden korrigerte i slutten av 2018.

Å sjå tilbake til førre periode og automatisk forvente ein reprise er likevel av svært begrensa (les: null) verdi. Kanskje ser me noko av det same som sist, men kanskje ikkje. Både verda og marknaden ser annleis ut no. Den gong var USA-børsen prisa på 16 gonger forventa inntening – i dag er den prisa på 22-gongaren. Den gongen var Federal Reserve i byrjinga på ein hevingssyklus, medan me no allereie er i gong med rentekutt.

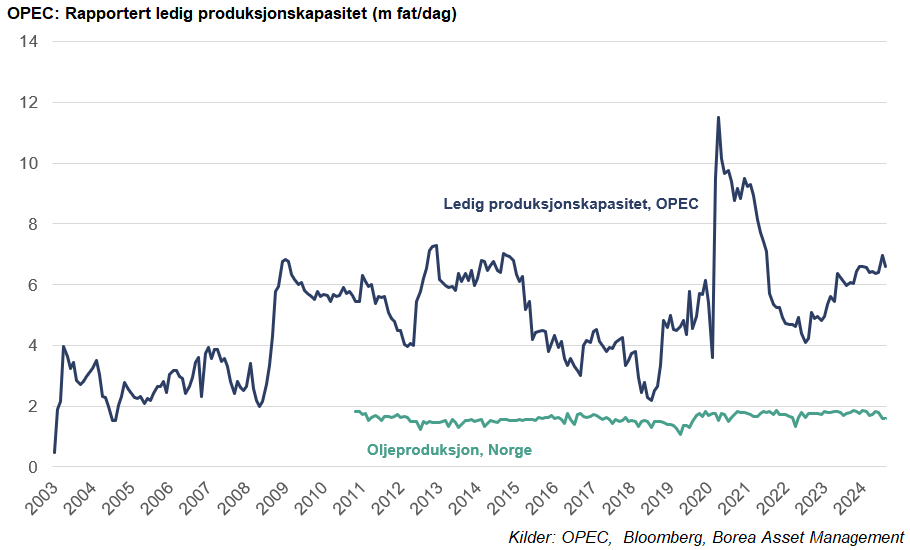

I resten av verda er avkastninga for månaden om lag uendra, og i Asia utmerkar Hong Kong seg på den negative sida, ned 4%. Kinesiske stimulansepakkar (eller skuffande oppfølging på desse) har tydelegvis ikkje overbevist investorane, og varsla Trump-tariffar løftar nok heller ikkje stemninga. For Noreg sin del er oljeprisen marginalt ned, i skrivande stund på 72 dollar fatet. Prisen er i større grad ein refleksjon av noverande tilbod og etterspurnad, framfor kva forventning ein har til vekst. Svak vekst i Kina slår negativt på etterspurnaden, og det er ei viss spenning knytta til om strengare USA-sanksjonar vil ta iransk volum ut av marknaden. OPEC+ har uansett mykje ledig kapasitet til å kompensere for bortfall av iransk olje. Tala i grafen under er noko usikre (IEA sin rapport viser t.d. 5,4m fat/dag i ledig OPEC-kapasitet for oktober), men gir likevel eit greitt bilete av situasjonen. Det er ikkje mangel på olje i verda enda.

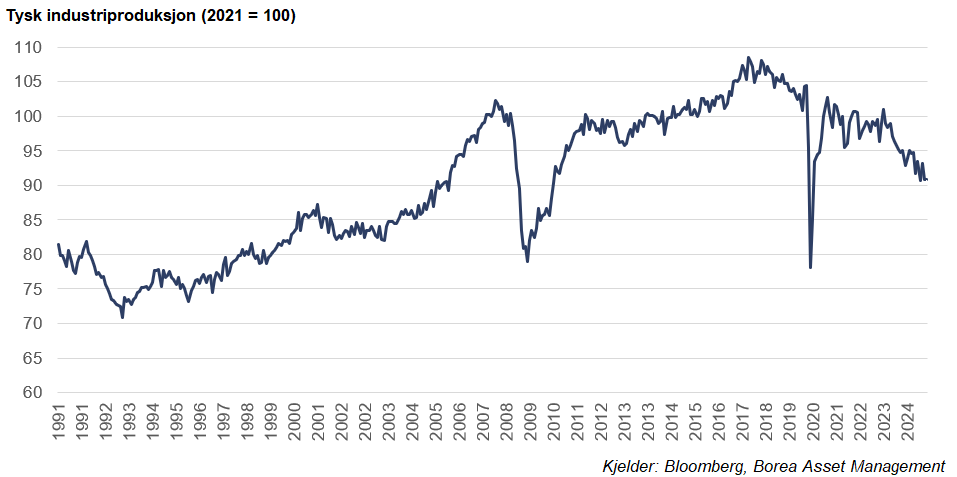

Apropos svak vekst i Kina: Det europeiske industrilokomotivet Tyskland har heller ikkje altfor gode dagar. To grafar i dag: Industriproduksjon, der me fekk tal førre veke. I grafen rebasert til 100 i 2021.

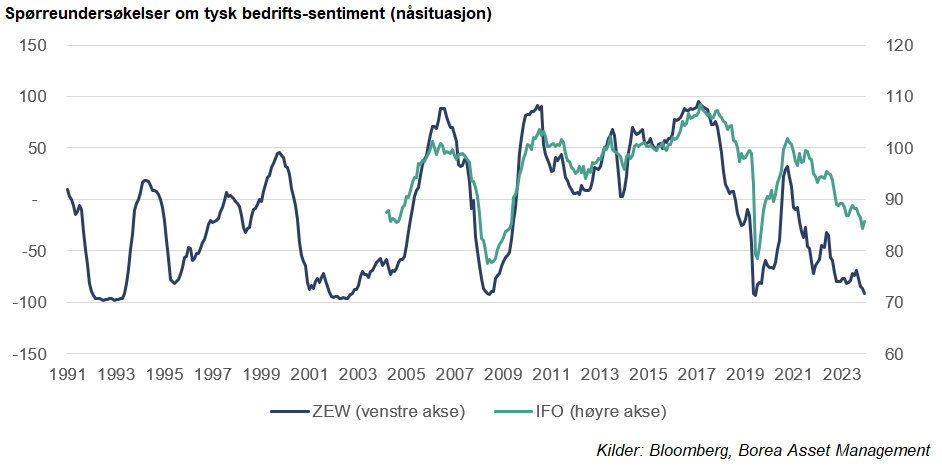

Graf #2 frå Tyskland. Vurderingar av tysk økonomi. ZEW-undersøkinga spør 350 «ekspertar» i finansmarknaden, medan IFO spør 9000 bedrifter. Ingen av gruppene ser lyst på samtida. Finansfolket ser like mørkt på situasjonen no som under pandemien og finanskrisa. På framtidsutsikter er derimot finansfolket litt meir optimistiske enn bedriftene, men det ligg kanskje i deira natur (?).

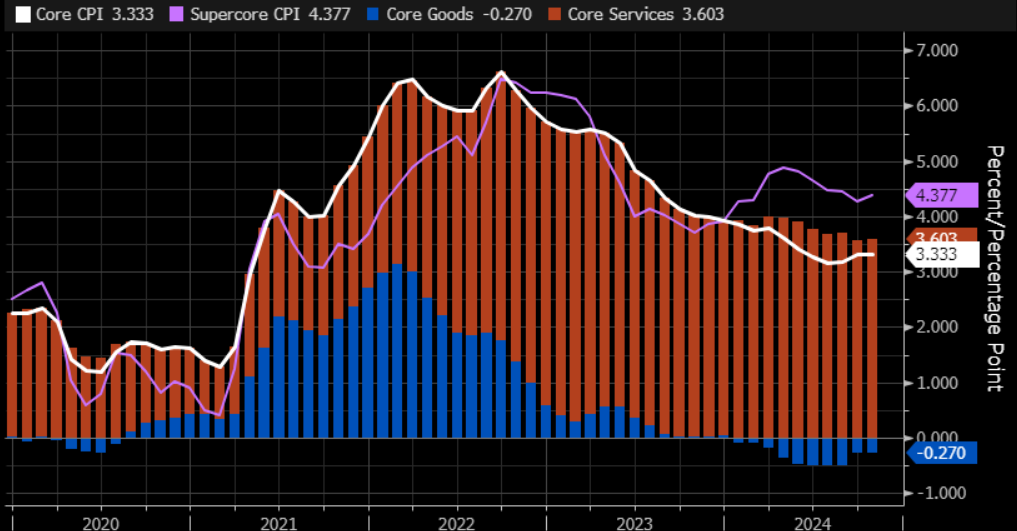

Amerikanske aksjeinvestorar flyg høgt på forventningar til Trump, men gløymer kanskje ei anna side ved historia: rentene. I periodar kan aksjemarknaden frikoble seg frå desse, men faktum er at Trump sine lovnader sannsynlegvis vil ha ein inflatorisk effekt, alt anna likt. Allereie før politikken er iverksett har me no hatt fleire månader der amerikansk inflasjon har vist teikn til å stabilisere seg over 2%, og i oktober steig produsentprisane litt meir enn venta. Figuren under, frå Bloomberg, viser den amerikansk kjerneinflasjonen (utan mat og energi) på 3,3%, "superkjerne" (utan mat, energi og bolig) på 4,4%, samt bidrag til kjerneinflasjon frå varer og tenester.

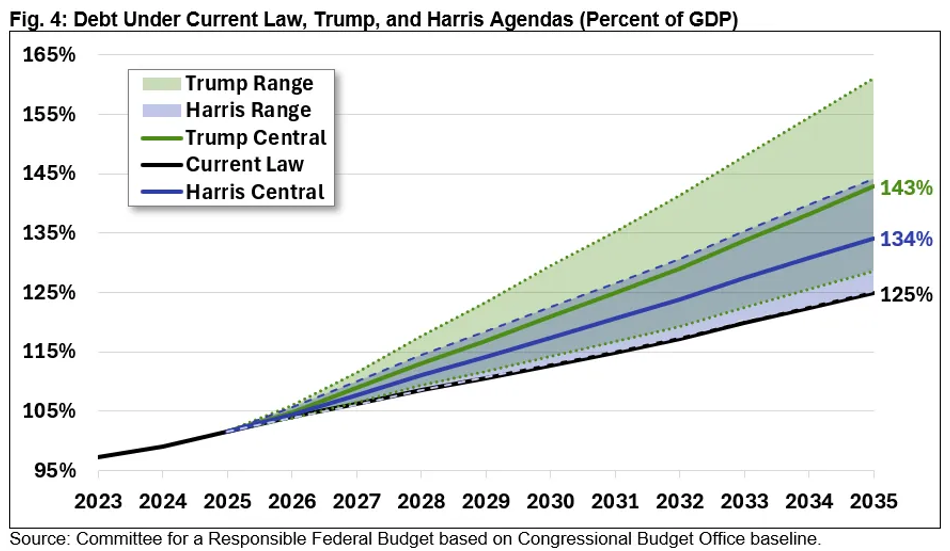

I tillegg vil Trump-regjeringa si varsla politikk sannsynlegvis medføre ein større auke i statsgjelda enn i brutto nasjonalprodukt. Grafen under viser Committee for a Responsible Federal Budget sine estimat på amerikansk gjeld-til-BNP. Både før og etter valet har marknadsrentene auka. Tiårig amerikansk statsrente har auka frå 3,6% til 4,4%. Globale «investment grade»-obligasjonar (dei trygge) har falt 4,6% i verdi berre sidan starten av oktober. På sikt kan auka renter tynge aksjemarknaden. Kombinert med allereie høg prising og stor optimisme, er det kanskje ikkje dumt å vere litt forsiktig der ute.

At inflatorisk / «ekspansiv» (finans-)politikk bidreg til at sentralbankane må halde rentene høgare lenger, tener og skadar forskjellege grupper. Bankane, som me investerer mykje i, kan vere blant vinnarane. Med høgare renter lenger, kan bankane oppretthalde gode rentemarginer. På den andre sida kan dette medføre auka tap. Høgare renter lenger er dårleg nytt for gjeldsbelasta eigedomsinvestorar, og byggebransjen. Denne veka meldte Boligprodusentene om rekordlåg igangsetjing av nye boligar i oktober, med historikk attende til 1999.

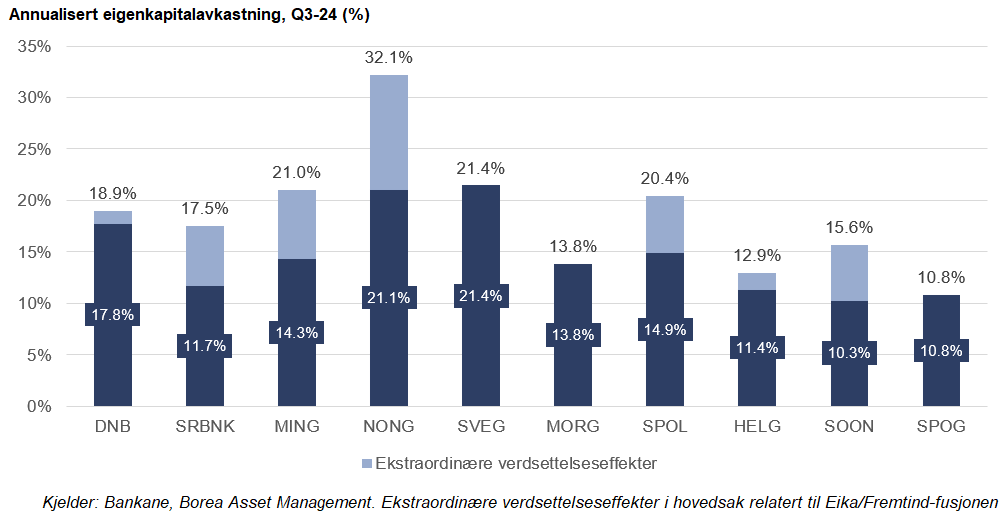

Bankane har nettopp avlevert sine Q3-tal for året, og framleis er resultata knallsterke, og tapa låge. Eigenkapitalavkastninga er for mange bankar på 14-15% for kvartalet (annualisert). Børsprisinga har likevel halde seg stabil for norske bankar i november. Ikkje så overraskande, etter sterk oppgong i oktober. Måndag blir forøvrig rapporten til det norske sparebankutvalet publisert. Utvalet har det siste året vurdert kapitalstrukturen i sparebankane. Publikum ventar spent på kva dei meiner om framtida til eigenkapitalbeviset og eventuelle endringar som blir foreslått. Greitt å hugse at det framleis er eit Senterparti-styrt Finansdepartement som skal ta stilling til forslaga. Forslag som vil utgjere dramatiske endringar for små lokale sparebankar, blir kanskje liggande i skuffen…

Avslutningsvis #1. Gull har vore ein vinnar i år, med ein oppgong på 24% i gullprisen sidan januar, trass i 8% prisfall i november. Diamantar går det derimot ikkje like bra med. Lab-dyrka diamantar har lagt press på næringa, og butikkprisane har falt med 25-30% dei siste ti åra, ifølge analytikar Paul Zimnisky, intervjua av Financial Times. Lab-dyrka diamantar har opplevd eit prisfall på 90-95% i same periode, og står no for om lag ein femtedel av det globale salet. Diamantindeksen til Zimnisky kan sjåast her. Uavhengig av prisendringar, held underteikna likevel ein knapp på at gull og diamantar framleis vil vere konsumentane sitt val, framfor kol, kopar eller uran.

Avslutningsvis #2. På denne dagen, i 1867, såg den første "aksjetickeren" verdas lys. Maskinen gjorde det mogleg å sende oppdatert aksjedata og -kursar med telegraf. I 1886 feira New York oppføringa av Fridomsgudinna med ein parade. Papir frå "ticker"-maskinane blei kasta ut vindauga og konseptet "ticker tape parade" var oppfunne.

Avslutningsvis #3: Me nærmar oss desember, og det er snart tid for mitt hobbyprosjekt, nemleg reisequizen Merry Quizmas. Om du ynskjer å motta denne på epost (og ikkje står på lista frå tidlegare år) kan du sette deg på lista her. For dei som vil bruke helga til å øve på fjorårets quiz, finn De den her.

Ynskjer dykk alle ei god helg!

Med venleg helsing

Magnus Vie Sundal, CFA

Porteføljeforvalter, Borea Asset Management

Historisk avkastning i våre fond er ingen garanti for framtidig avkastning. Framtidig avkastning vil bl.a. avhenge av markedsutvikling, våre forvalteres dyktighet, fondets risiko, samt kostnader ved tegning, forvaltning og innløsning. Avkastningen i våre fond kan bli negativ som følge av kurstap. Informasjon om fondene våre er å anse som markedsføring. Effektiv rente vil kunne endres fra dag til dag, og er derfor ingen garanti for avkastningen i perioden den er beregnet for. Investorer som vurderer å investere i våre fond oppfordres til å lese nøkkelinformasjon og prospekt på borea.no/fondene

Nyhetsbrev Få innsikt og markedsoppdateringer direkte i innboksen.