Markedskommentar februar 2024

Markedskommentar, februar 2024

Stabil avkastning

Publisert: 4. mars 2024

Forfatter:

Magnus Vie Sundal

Avkastning

| Fond | Avkastning i februar | Avkastning hittil i 2024 (per februar) |

| Borea Rente A | +0,50% | +1,08% |

| Borea Rente I | +0,51% | +1,11% |

| Borea Obligasjon | +0,44% | +1,36% |

| Borea Høyrente | +1,02% | +2,96% |

| Borea Kreditt | +1,71% | +3,50% |

| Borea Utbytte | +2,03% | +1,82% |

Full avkastningshistorikk finner du her.

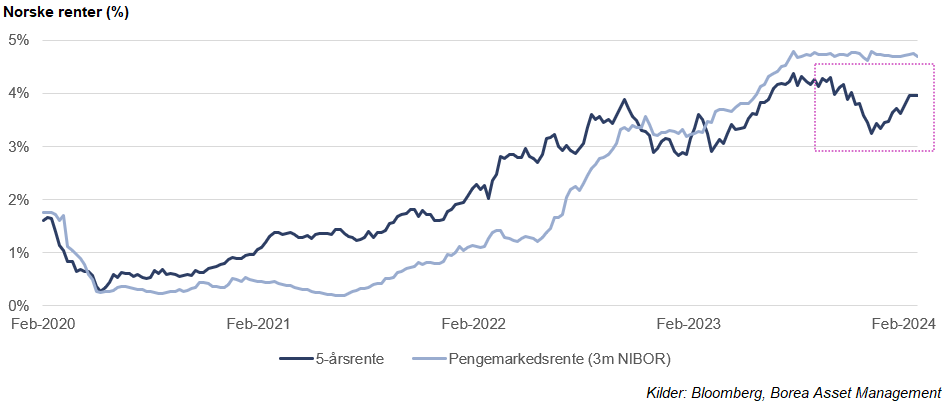

Februar var en måned som bød på «mer av det samme». I en nylig blogg skrev vi om hvordan historien om rentene har endret seg de siste månedene. I høst fikk investorene forventninger til mange rentekutt og priset tilsynelatende inn «det beste av to verdener»: normalisert inflasjon, og samtidig solid økonomisk vekst. I senere tid har rentebildet endret seg, i tråd med modererende kommentarer fra sentralbankene. Nå priser derfor markedet inn færre rentekutt fra Norges Bank i år, mens sentralbanken har indikert ett. Med forventninger til færre rentekutt har langsiktige markedsrenter steget betydelig igjen. I midten av desember lå den norske femårsrenten på 3,25%. I dag ligger den på 3,97%. Den korte pengemarkedsrenten 3m NIBOR, som er grunnlaget for rentebetalinger i de fleste norske obligasjonslån, holdt seg stabil på +/- 4,7% i løpet av måneden.

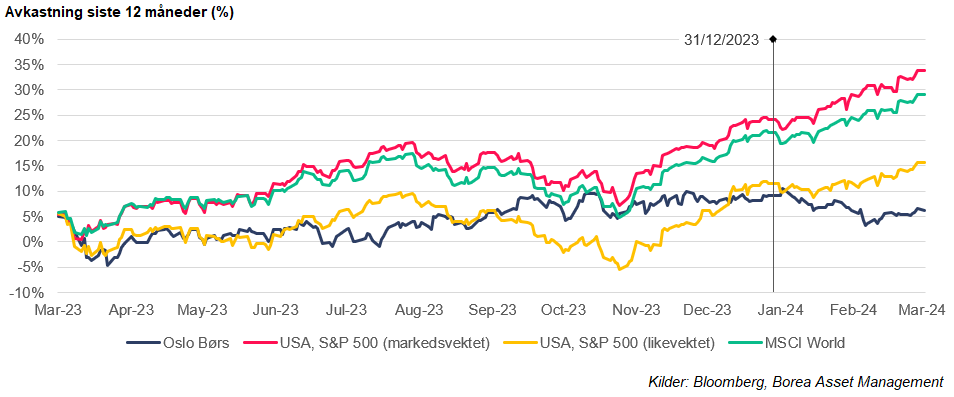

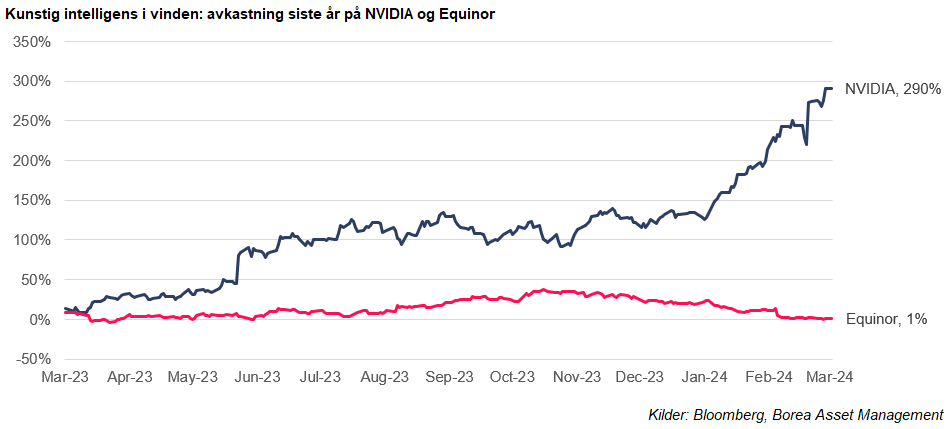

Til tross for at fallende markedsrenter gav god medvind for internasjonale aksjemarkeder i høst, har ikke stigende renter tynget tilsvarende. Verdensindeksen steg 4,3% i februar, hvor de amerikanske teknologiaksjene ledet an. S&P 500 steg 5,3%, mens Nasdaq-indeksen steg 6,2%. Spesielt falt oppmerksomheten på amerikanske NVIDIA, som med sine grafikkort er godt posisjonert til å tjene på fremveksten av kunstig intelligens. Selskapet leverte gode tall og markedsverdien av selskapet økte med 2911 milliarder kroner på én dag, tilsvarende 88% av totale verdier i Oslo Børs’ hovedindeks. Med andre ord var det festlige tider i vekstaksjer også i februar.

Oslo Børs gikk derimot mot strømmen, som i januar. Hovedindeksen falt ett prosentpoeng, og er ned 3% hittil i år. Fallet var betydelig drevet av Equinor, som falt 10% i februar, til tross for stigende oljepris. Bankene, som vi følger tett, steg 1,3% på børs. Samtidig vet vi at det i markedene over tid skal være en sammenheng mellom underliggende verdiskaping og avkastning på børs. Prising kan avvike midlertidig, både på opp- og nedsiden. Men vi merker oss at det synes å være priset inn betydelige vekstforventninger i en del amerikanske aksjer.

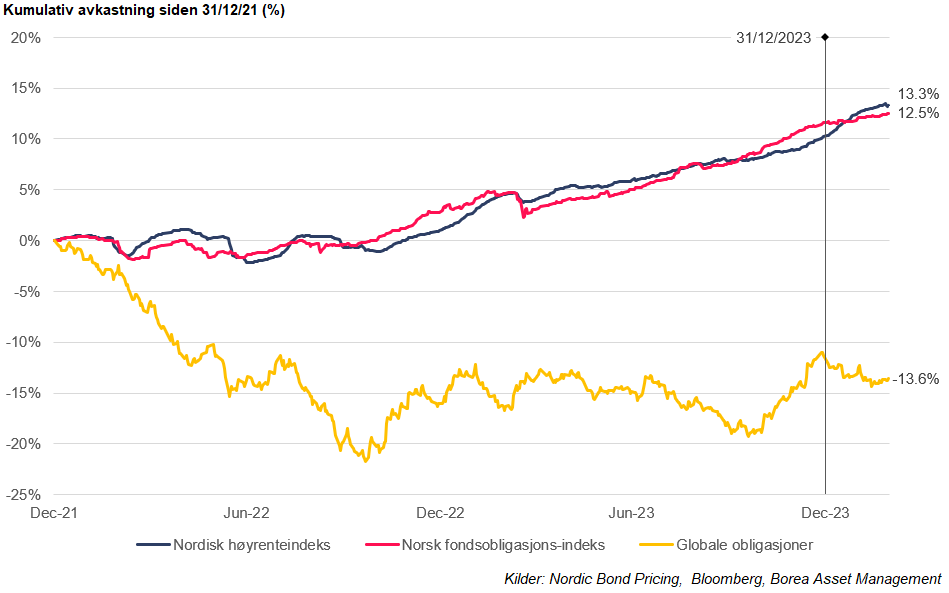

Kredittmarkedene holdt seg bra. Fastrenteobligasjoner tynges selvsagt av stigende markedsrenter og den globale obligasjonsindeksen er ned 2,6% hittil i 2024. Våre fond er i hovedsak eksponert mot flytende renter, som gir mindre verdisvingninger over tid. Obligasjonsmarkedene fikk også medvind fra noe økt risikoappetitt og dermed lavere kredittpåslag i februar. Markedet for fondsobligasjoner holdt seg mer stabilt, uten de store endringene i kredittpåslag.

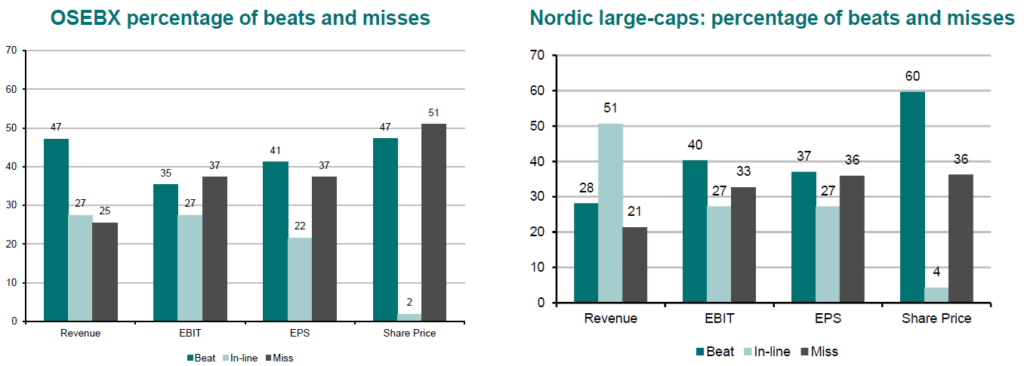

Vi er på tampen av resultatrapporteringen for fjerde kvartal, og bildet har vært blandet. Bankene fortsetter å levere gode tall, og vil trolig fortsette å forbedre renteinntektene sine inn i 2024. Den samme trenden ser vi også for andre selskaper på Oslo Børs: topplinjen er god, og bedre enn ventet. Samtidig bidrar stigende kostnadsvekst til marginpress og litt svakere driftsresultat enn ventet, for mange selskaper. Vi synes fremdeles det internasjonale aksjemarkedet er høyt priset, på toppen av høye vekstforventninger.

Q4-23: Oversikt over antall selskaper som har gjort det bedre enn ventet, som ventet og svakere enn ventet (Kilde: DNB Markets v/Paul Harper)

Norske obligasjoner, både innen bank og høyrente, ser fremdeles attraktive ut. Effektive renter ligger i området 7,5-10% for våre fond. Innen bankaksjer ser vi også at prisingen er moderat sammenlignet med både leverte og forventede resultater. Vi er totalt sett svært positive til avkastningsmulighetene i 2024, men samtidig posisjonert for å kunne ha spillerom til å utnytte eventuelle svingninger som måtte oppstå.

Med vennlig hilsen

Magnus Vie Sundal, CFA

Porteføljeforvalter, Borea Asset Management

Historisk avkastning i våre fond er ingen garanti for framtidig avkastning. Framtidig avkastning vil bl.a. avhenge av markedsutvikling, våre forvalteres dyktighet, fondets risiko, samt kostnader ved tegning, forvaltning og innløsning. Avkastningen i våre fond kan bli negativ som følge av kurstap. Informasjon om fondene våre er å anse som markedsføring. Effektiv rente vil kunne endres fra dag til dag, og er derfor ingen garanti for avkastningen i perioden den er beregnet for. Investorer som vurderer å investere i våre fond oppfordres til å lese nøkkelinformasjon og prospekt på borea.no/fondene

Nyhetsbrev Få innsikt og markedsoppdateringer direkte i innboksen.