Fortsatt gode resultat frå bankane

Markedsoppdatering

Fortsatt gode resultat frå bankane

Publisert: 24. april 2024

Forfatter:

Magnus Vie Sundal

Me går inn i rapporteringssesongen for årets første kvartal. Nordea, DNB, SEB og Handelsbanken har allereie kunngjort resultata sine. Tala hittil har vore litt blanda, riktignok med generelt god annualisert eigenkapitalavkastning. Nordea leverte 17,8%, DNB 15,6%, SEB 17,2% og Handelsbanken 14%. Denne veka får me òg tal frå Swedbank, SpareBank 1 SR-Bank, Sørøst-Norge, Helgeland og Sparebanken Møre.

Avkastninga på børs har vore laber. DNB falt 3% på tala i går, men henta seg inn att og avslutta dagen ned 1% (DNB-aksjen har falt på 13 av dei siste 15 kvartalsrapportane). I skrivande stund er Handelsbanken ned heile 10% på svakare enn venta Q1-tal, medan SEB er ned over 4%. Frykt for svakare utvikling har òg smitta over på Swedbank, som er ned nesten 5% i dag (24. april). Siste 12 månader er likevel dei svenske bankane opp 10-15% på børs. Bekymringa relaterer seg til om volumveksten, rentemarginene og driftskostnadene vil utvikle seg meir negativt enn venta.

Som investor er det mykje å følje med på. Den viktigaste inntektskjelda til bankane er renteinntektene, i hovudsak kva ein får inn på utlån og kva ein må betale for finansiering (innskot og marknadsfinansering). Som mange andre butikkar handlar det om volumutvikling og pris/margin. Deretter kjem inntekter frå ei rekke andre produkt, som eigedomsmekling, rekneskapstenester, fondsforvaltning, og forsikring, for å nemne nokon. På kostnadssida er det driftskostnader i form av personell og IT-system som får mest merksemd. Sist, men absolutt ikkje minst viktig: lånetapa.

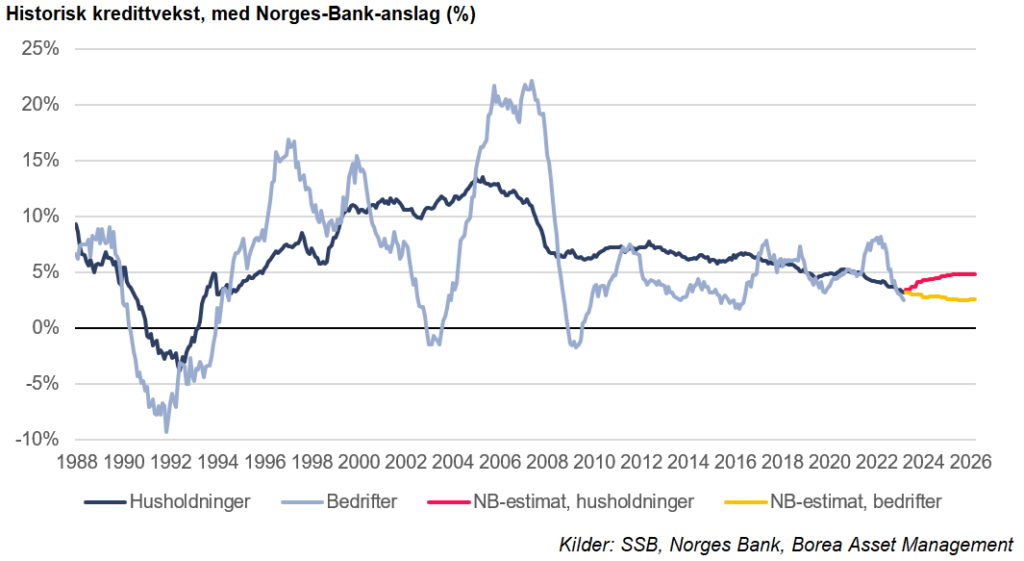

Bakteppet for kvartalstala er eit blanda makrobilete for bankane. Volumveksten er låg. Høge renter gjer at hushaldningar og bedrifter låner mindre, samstundes som dei bruker innskot til å nedbetale lån eller finansiere forbruk. Alt anna likt er dette negativt for sektoren. Framtida er vanskeleg å spå,

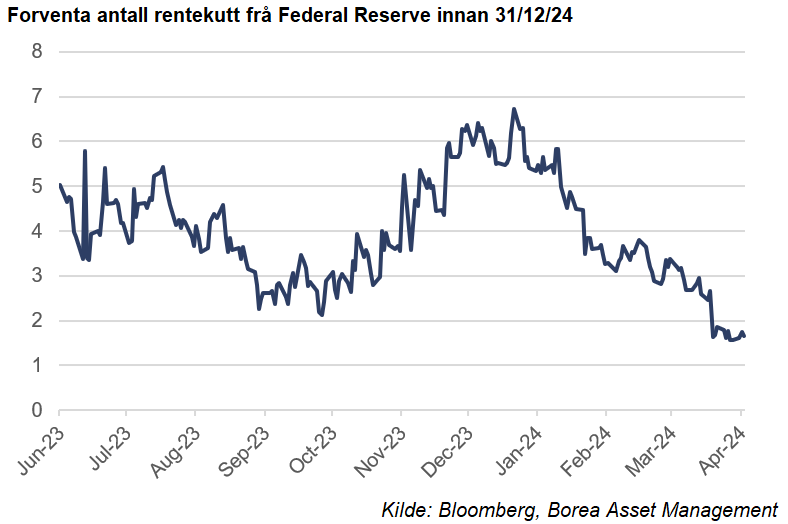

Prismessig er det to krefter som dreg i motsatt retning. Låg volumvekst gir meir konkurranse. På den andre sida kan det hende me får ei litt meir fordelaktig renteutvikling for bankane enn kva marknaden venta. Det tek kanskje litt lenger tid før rentene byrjar å falle. Hittil i år har me sett ei markant endring i marknaden sine forventningar til rentekutt: frå mange til færre. Ved inngongen til året prisa rentemarknaden inn sju rentekutt i 2024 frå den amerikanske sentralbanken og fire-fem frå den norske. I dag impliserer marknadsprisinga «berre» eitt og eit halvt rentekutt. Den same trenden har me sett her heime.

Endra forventningar er ei reaksjon på at amerikansk veksttakt og inflasjon held seg oppe. Om dei amerikanske rentekutta let vente på seg, er det vanskeleg for Noreg å gå sin eigen veg. Kapitalen straumar der avkastninga er. Dersom rentene forblir høgare lenger i USA, medan Norges Bank kuttar, kan meir kapital forlate landet. Med andre ord kan den norske krona svekkast ytterlegare og i neste omgang gi meir importert inflasjon her til lands. Ved førre rentemøte sa sentralbanksjef Ida Wolden Bache at første rentekutt kunne kome allereie i september. Neste veke er det nytt rentemøte, og kanskje nye signal.

Om investorane får rett i at rentene vil halde seg høgare litt lengre, er dette (marginalt) positivt for banksektoren. Høge renter gjer det lettare å ta ut gode marginar for bankane. Kort oppsummert prøver dei å halde forskjellen mellom utlånsrenter og innskuddsrenter så stor som mogleg. Ein del innskot (brukskonti) har tilnærma nullrente, og denne rentenettoen blir dermed større når rentene er høge.

Dei heilt store overraskingane ser me derimot ikkje her i det korte biletet. Kredittveksten og prisutviklinga kjem ikkje til å endre seg altfor mykje i år, og me ventar eit platå på bankane sine renteinntekter. Spenningsmomentet er kanskje kor mykje «marginslitasje» bankane vil oppleve det neste året. Når rentene stabiliserer seg, får folk betre oversikt og forhandlar meir. På innskotssida kan ein flytte pengar ut av bank og inn i eksempelvis likviditetsfond for å auke avkastninga.

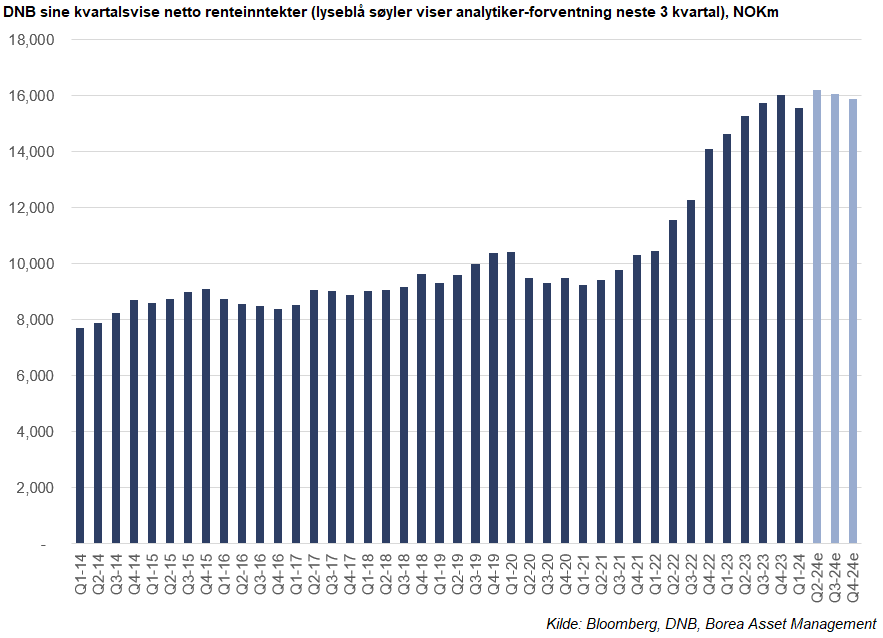

Når investorane i går sendte DNB sin aksjekurs ned eit prosentpoeng var det til dels fordi banken skuffa på renteinntekter. Inntektene var for all del høge (sjå graf under), men marginutviklinga var nok litt svakare enn venta. Samstundes melde Sbanken denne veka at den kutter renta med 0,15 prosentpoeng, og DNB-leiinga nekta å uttale seg om volumutviklinga Sbanken. Bank-konkurransen var ikkje død, og eg ventar sterk vekst for Bulder Bank når Sparebanken Vest kjem med sine tal, 30. april.

Likevel er erfaringa vår at inntektene kjem til å vere relativt stabile, ettersom bankane har eit sterkt fokus på lønnsemd, og ikkje berre volumvekst. Forrige veke uttalte til dømes Nordea sin Norgessjef at dei ville bli større enn DNB. Umogleg på kort sikt, med mindre dei gjer store oppkjøp, og i dag gjekk Nordea ut og modererte utsegnet. Kanskje for å ikkje stimulere til auka konkurranse? Samstundes kommuniserte Handelsbanken at dei vil fokusere på å få ein betre miks og lønnsemd i si norske forretning. Begge er teikn på at bankane fokuserer på lønnsemd framfor å konkurrere bort margin.

Når det kjem til andre inntekter, forventer eg heller ikkje dei heilt store overraskingane. Her er det litt meir diversifisering på inntektene, slik at dei tidvis aukar og fell om kvarandre. På den svakare sida den siste tida finn me til dømes eigedomsmekling og forsikring, som har slitt meir med hhv. ein treigare boligmarknad og auka skadefrekvens i kombinasjon med treig reprising i forsikringsmarknaden. På oppsida meldte DNB i går om gode tal innan kapitalforvaltning og betalingstenester. Utviklinga på dei forskjellege postane er ikkje alltid så lett å forutsjå, men dei utgjer uansett ein betydeleg mindre del av resultatet enn renteinntektene. DNB hadde til dømes 15,5 milliardar kroner i netto renteinntekter i første kvartal, og 2,7 milliardar kroner i provisjonsinntekter.

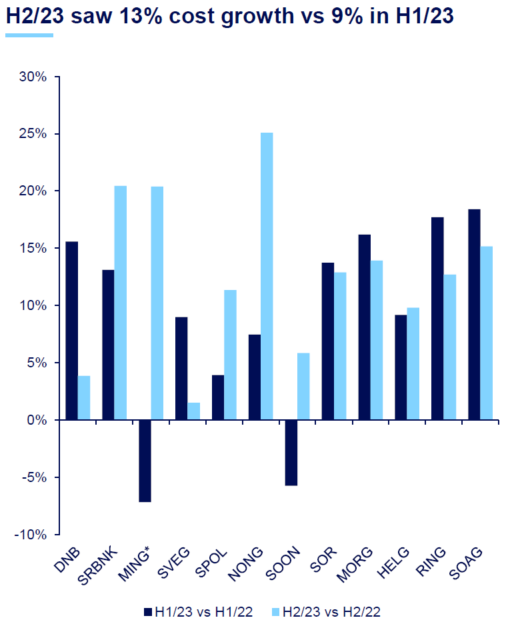

Kostnadssida får nok meir merksemd dette kvartalet. Fleire bankar hadde høg kostnadsvekst i 2023, med dyrare IT-system og lønnsvekst. Frykta til investorane er her at bankane pådreg seg større kostnader som er meir varige/faste, og som heng att den dagen inntektene får seg ein syklisk nedtur. Ifølge ein nyleg rapport frå Arctic Securities opplevde snittbanken (som dei dekker) 12% årsvekst på driftskostnader i 2023 (13% for andre halvår samanlikna med same periode året før). Handelsbanken melder òg om 12% kostnadsvekst siste år.

Figur: Kostnadsvekst i norske bankar

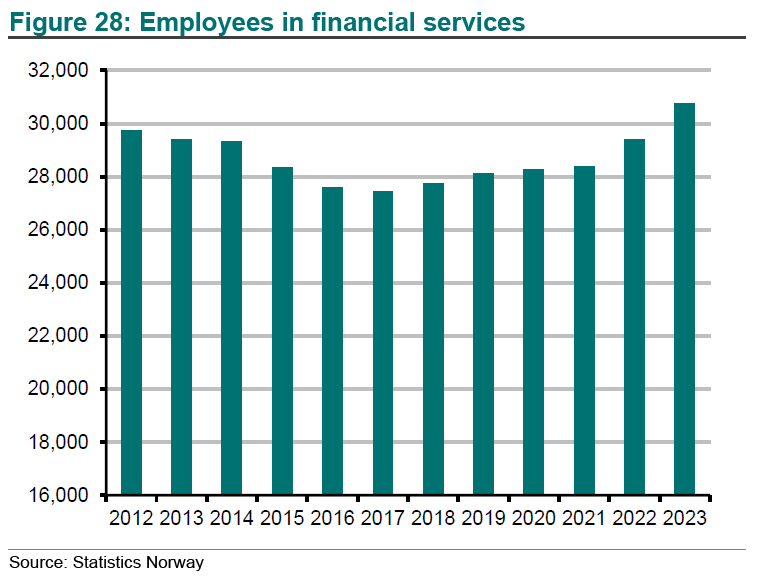

Folk og filialar: Der det tidlegare var fokus på filialnedlegging og oppsigelsar, har biletet endra seg dei siste åra. Dei store bankane har dei siste åra vakse på årsverk og nyleg òg på antall kontor. I tråd med auka regulatoriske krav, må bankane ansette fleire dyre tilsette (juristar og økonomar). Kostnadsveksten har og vil fortsette å vere ein drivar for fusjonar i næringa.

Ein annan utgiftspost er IT, og her opplevde dei fleste større bankane 10-20% kostnadsvekst i 2023. Bankdrift krevjer mykje IT-utvikling som nok gjer at volumet av slike tenester har auka over tid. I tillegg har TietoEvry ein dominerande posisjon på IT-sida i bank-Noreg, og har ifølge banksjefar justert opp prisane ein del dei siste åra.

Trass i strukturell kostnadsvekst, er første kvartal typisk eit litt rolegare kvartal, kostnadsmessig. Fjerde kvartal innebærer ein del bonuskostnader, medan første kvartal typisk har eit litt lågare aktivitetsnivå. Dermed kan det hende at kostnadsveksten ikkje blir så høg i akkurat dette kvartalet.

Figur: Antall ansatte i finansnæringa

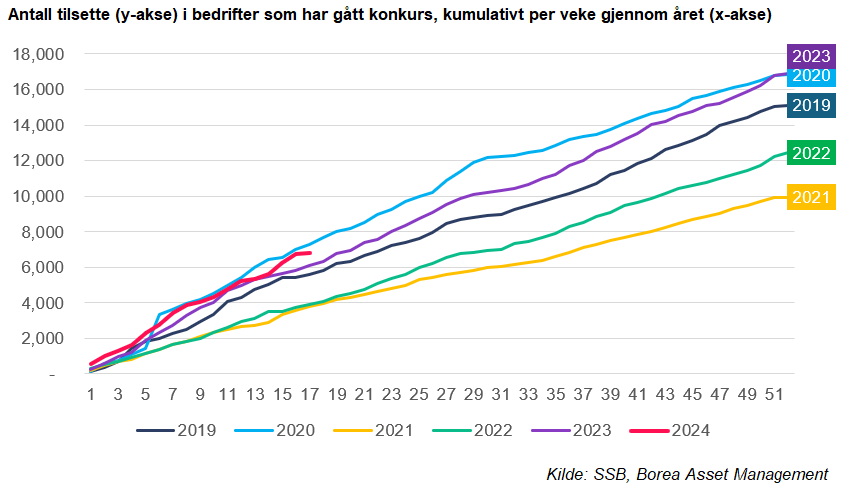

Det neste punktet me føljer tett, er lånetapa. Her har foregåande kvartal vist ei betre utvikling enn me hadde venta. Dei fleste banksjefar eg snakkar med, er nok litt overraska, samanlikna med forventninga då renteauken byrja. Eksempelvis var kravet frå myndigheitene at låntakarar måtte tole ein stresstest med 5% renteauke for å få lån til bustad. No har renta stige 4,5% og hushaldningane har klart seg tilsynelatande greitt. Eit viktig poeng i så måte er at endringa ikkje har skjedd over natta. I same periode har gjennomsnittleg månadsløn auka frå 40 til 47 tusen kroner. Dei siste tolv månadane har lønnsveksten kompensert for ein stor del av rente- og kostnadsauken. Det viktigaste er etter mitt syn at arbeidsmarknaden er sterk, og folk har jobb. Konkurs-statistikken i Noreg (graf under) viser førebels inga dramatisk utvikling.

Lånetap er som vanleg lågare i personmarknaden enn i bedriftsmarknaden. Folk kan kutte ned på forbruk, men betalar generelt bustadlåna sine. Bankane har pant og risikoen er splitta på svært mange kundar. Faktisk har fleire banksjefar fortalt meg at dei nyleg har tapt meir på svindel av kundane enn på lånetap i personmarknaden.

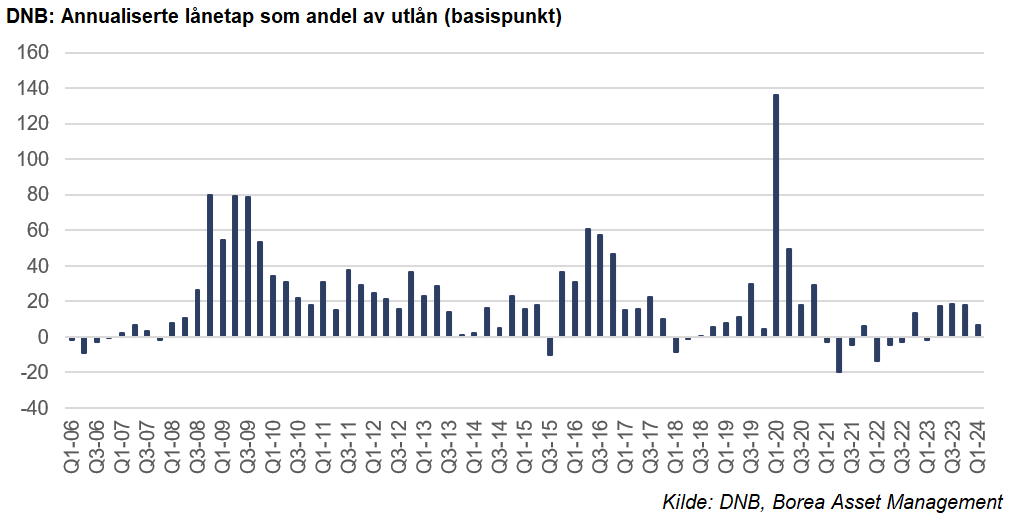

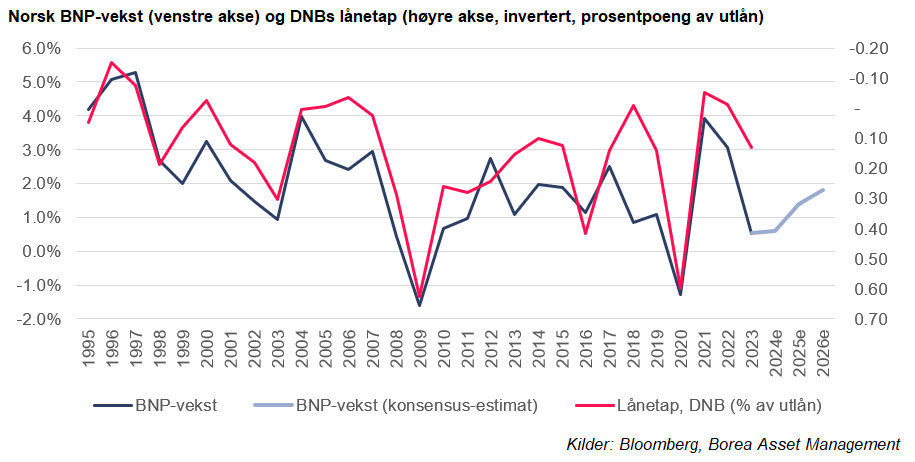

I bedriftsmarknaden har me historisk sett fleire gonger høgare lånetap. Likevel er ikkje konkursnivået me no ser avskrekkande høgt. Både Nordea, DNB, SEB og Handelsbanken har meldt om låge tap i årets første kvartal, utan noko dramatikk. I grafen under viser eg DNB sine kvartalsmessige lånetap sidan 2006. I første kvartal utgjorde tapa, for både PM og BM, 6,5 basispunkt, eller 0,065%, av utlån (annualisert nivå).

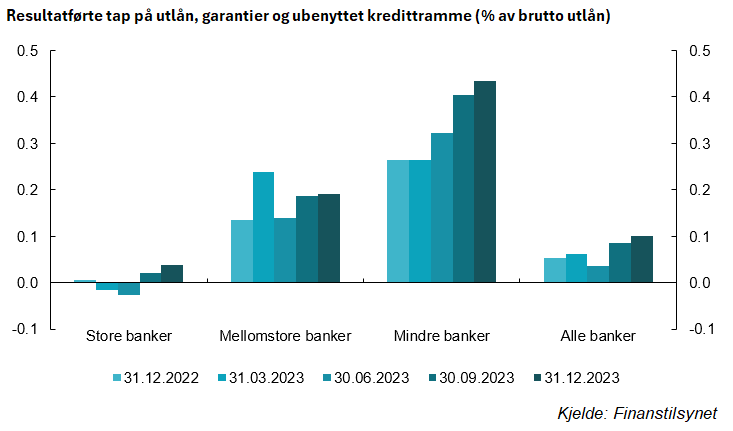

Den siste tida har me riktignok sett at dei mindre, og ofte ikkje børsnoterte, bankane taper meir, relativt til utlån. Dette er vist i grafen under, frå Finanstilsynet.

Tap er ein viktig faktor, og kan i verste fall føre ein bank til konkurs. Slik me oppfattar økonomien er me i dag langt frå noko systemkrise. Det går svært bra med banknæringa. Grafen under viser historisk samanheng mellom tap i DNB og BNP-veksten for fastlands-Noreg. Samstundes har eg lagt inn kva BNP-vekst ei rekke økonomar ventar framover. Ingen perfekt korrelasjon, men dersom den skulle halde, vil me kunne sjå 30-40 basispunkt (0,3-0,4 prosentpoeng) tap for DNB i 2024. Dei fleste analytikarar har lagt inn forventning om rundt 20 basispunkt. Om dette skulle doble seg vil det grovt rekna redusere eigenkapitalavkastninga med 1,0-1,5 prosentpoeng i DNB sitt tilfelle. Litt dårlegare ja, men inga krise. DNB meldte om 15,6% annualisert eigenkapitalavkastning i Q1, godt over deira eige mål, på 13%.

Kort oppsummert: Me trur på eit platå på innteninga, men at bankane framleis skal levere god avkastning på eigenkapitalen

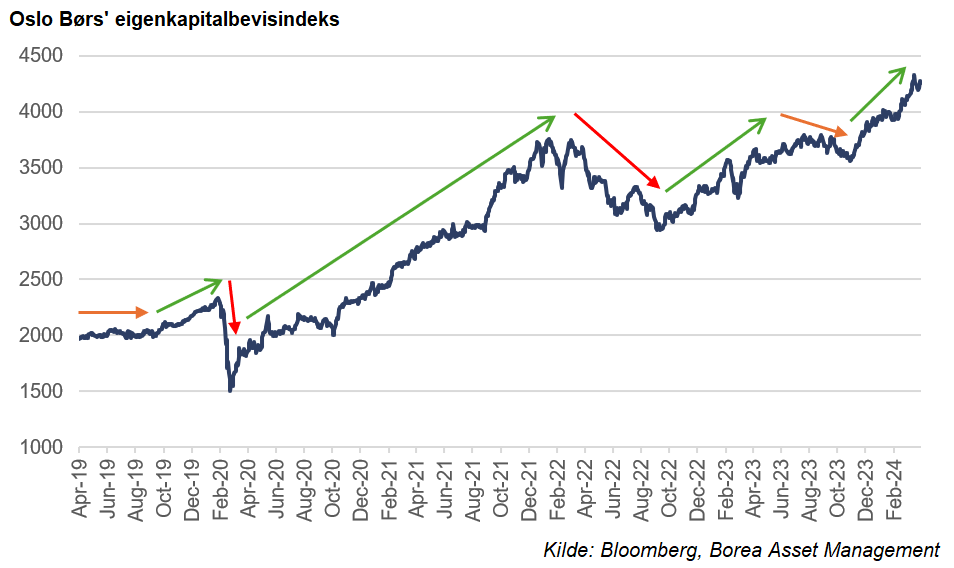

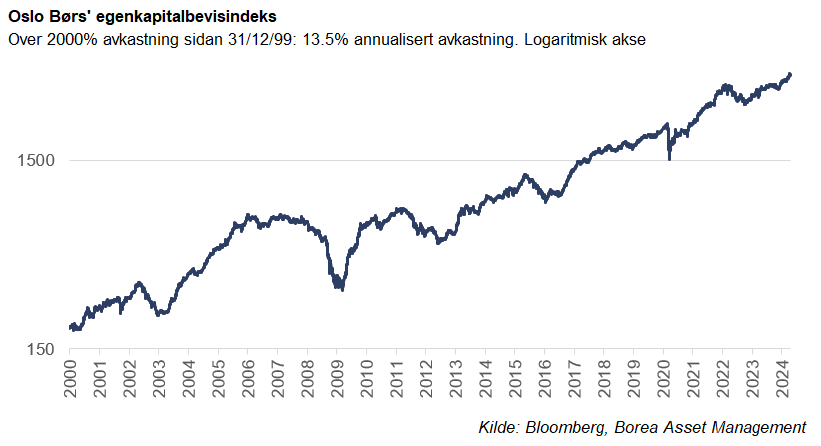

Over til prising: Børsavkastning kjem i rykk og napp. På sikt skal avkastninga reflektere underliggande verdiskaping, men frå dag til dag er det ikkje alltid lett å forklare kvifor markedet beveger seg som det gjer. Sidan november har norske bankar følgt ein internasjonal trend med prisoppgong, og sparebankindeksen er opp 20% i perioden. Før det hadde me om lag eit halvt år med nullavkastning. Eg får av og til spørsmål vedrørande timing av marknaden, og svaret er at i det korte løp, veit eg ikkje kor det går. Det veit ingen. I det lange løp er eg positiv til sektoren. Eg skal ikkje utbrodere heile synet mitt her, men solide bankar som har vist at dei er disiplinerte i prising, tener gode pengar i ein streng regulert marknad og ein økonomi med eit solid sikringsnett

Er norske bankaksjar dyre eller billege? Det nærmaste eg vil kome ein konklusjon er føljande: samanlikna med andre aksjar tykkjer eg norske bankar tilbyr attraktiv avkastning. Om den internasjonale aksjemarknaden går på trynet, syner historia at selskap som leverer faktiske resultat (i form av kroner og øre her og no, framfor lovnader om inntening i framtida) er dei som hentar seg raskast inn att på børsen. Og der finn me typisk norske bankar.

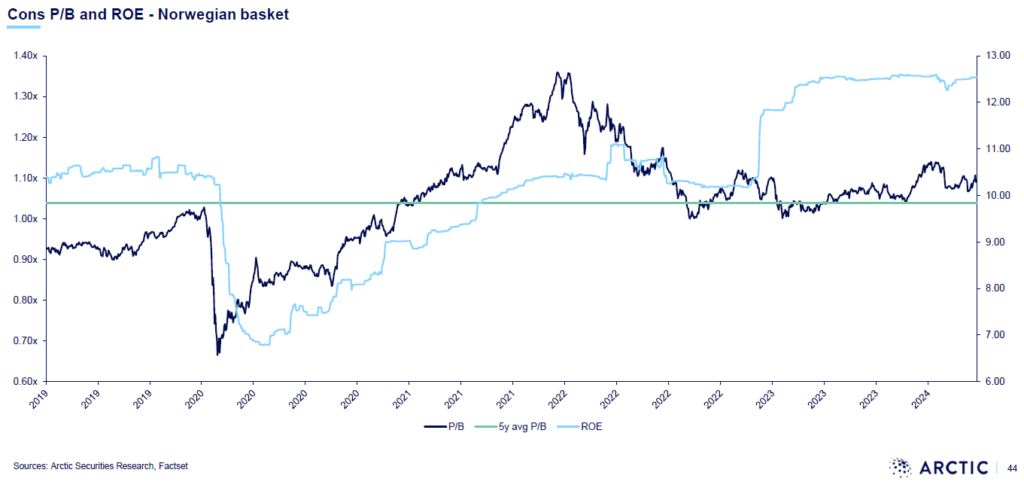

Mange ser på pris / bokført eigenkapital som eit mål på «dyr eller billeg», meg sjølv inkludert. På denne parameteren er norske bankar litt dyrare enn dei historisk har vore. Samstundes er ikkje dette eit godt mål, isolert sett. Prisinga av eigenkapitalen må sjåast i samanheng med kva avkastning denne eigenkapitalen kan forrentast til. I skrivande stund ser me at denne eigenkapitalavkastninga (også kalla «return on equity» eller «ROE») er høgare enn på lenge. Med andre ord kan me betale litt meir for aksjen når den gir oss eit større resultat. Kor lenge dette vil vare, veit ingen, men me trur som nemnt at me vil sjå gode tal òg i overskodeleg framtid.

Figur: Pris/bok (venstre akse) og eigenkapitalavkastning (høgre akse) i norske bankar. Femårig P/B-snitt i grønt.

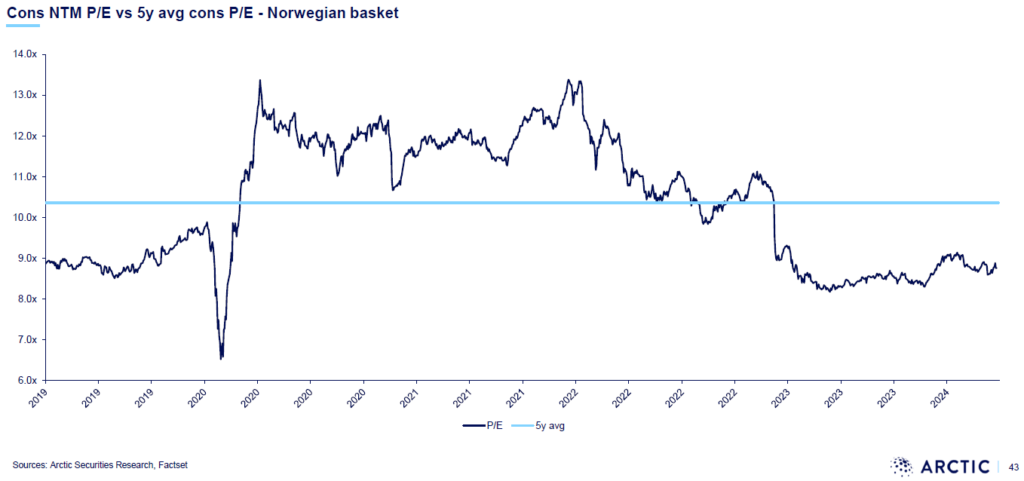

Ein annan måleparameter er pris / inntening («price/earnings» eller «P/E»). Her ser me at bank-aksjane er prisa på om lag 8-9 gonger forventa årsresultat i år. Fordelen med denne parameteren er at den tek med vekstforventning i inneverande år (og så kan me sjølvsagt diskutere om me klarar å spå den…). Er det dyrt å betale 8 gonger forventa inntening for ein aksje? Til samanlikning er Oslo Børs i snitt prisa på 11 gonger forventa inntening. Amerikanske S&P 500 er prisa på 20 gonger forventa inntening, medan vekstaksjane på Nasdaq Composite er i snitt prisa til 26 gonger forventa inntening (bilprodusenten Tesla er prisa til 47 gonger forventa inntening).

Figur: Pris/inntening i norske bankar. Femårig snitt i blått.

Sparebankar har gitt 18% avkastning på børs det siste året, litt over løpande eigenkapitalavkastning (14%). Dei har blitt marginalt dyrare, men kom frå eit lågare nivå etter eit svakt 2022. Dei fremstår dermed ikkje veldig dyre, samanlikna med forventa eigenkapitalavkastning. Bankane har gitt god avkastning i mange år, og me ser ikkje noko skifte i dei lange linjene.

Med vennlig hilsen

Magnus Vie Sundal, CFA

Porteføljeforvalter, Borea Asset Management

Historisk avkastning i våre fond er ingen garanti for framtidig avkastning. Framtidig avkastning vil bl.a. avhenge av markedsutvikling, våre forvalteres dyktighet, fondets risiko, samt kostnader ved tegning, forvaltning og innløsning. Avkastningen i våre fond kan bli negativ som følge av kurstap. Informasjon om fondene våre er å anse som markedsføring. Effektiv rente vil kunne endres fra dag til dag, og er derfor ingen garanti for avkastningen i perioden den er beregnet for. Investorer som vurderer å investere i våre fond oppfordres til å lese nøkkelinformasjon og prospekt på borea.no/fondene

Nyhetsbrev Få innsikt og markedsoppdateringer direkte i innboksen.